400-089-7770

18922290895

在線咨詢

ONLINE CONSUL TATION

歡迎進入廣東綜合創業服務平臺!咨詢電話:400-089-7770

boyi

為了持續釋放減稅降費紅利,聚焦支持小微企業發展,2019年初,國家出臺了《關于實施小微企業普惠性稅收減免政策的通知》,進一步加大企業所得稅優惠力度,放寬小型微利企業標準。

目前正值企業所得稅年度匯算申報期,我們整理了有關熱點問題,一起來學習!

01、小型微利企業普惠性所得稅減免政策具體內容是什么?

根據《財政部 稅務總局關于實施小微企業普惠性稅收減免政策的通知》(財稅〔2019〕13號)規定,自2019年1月1日至2021年12月31日,對小型微利企業年應納稅所得額不超過100萬元的部

分,減按25%計入應納稅所得額,按20%的稅率繳納企業所得稅(相當于實際稅負5%);對年應納稅所得額超過100萬元、但不超過300萬元的部分,減按50%計入應納稅所得額,

按20%的稅率繳納企業所得稅(相當于實際稅負10%)。

02、如何判斷自己是否屬于小型微利企業?

需要同時符合以下幾個條件:

①從事國家非限制和禁止行業

②年度應納稅所得額不超過300萬元

③從業人數不超過300人

④資產總額不超過5000萬元。

03、如何判斷資產總額、從業人數是否符合條件?

根據《財政部 稅務總局關于實施小微企業普惠性稅收減免政策的通知》(財稅〔2019〕13號)規定,從業人數和資產總額指標,應按企業全年的季度平均值確定。具體計算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中間開業或者終止經營活動的,以其實際經營期作為一個納稅年度確定上述相關指標。

04、小型微利企業應納稅所得額是否包括查補以前年度的應納稅所得額?

小型微利企業年應納稅所得額針對的是本年度,不包括以前年度的收入。查補以前年度的應納稅所得額,應相應調整對應年度的所得稅申報,如不涉及彌補虧損等事項,

對當年的申報不產生影響。

05、企業所得稅匯總納稅的企業,小型微利企業標準中的從業人數、資產總額是否包括分支機構的相應部分.

現行企業所得稅實行法人稅制,企業應以法人為主體,計算從業人數、資產總額等指標,即匯總納稅企業的從業人數、資產總額包括分支機構的相應部分。

06、企業預繳時享受了小型微利企業所得稅優惠,匯算清繳時發現不符合小型微利企業條件的怎么辦?

《國家稅務總局關于實施小型微利企業普惠性所得稅減免政策有關問題的公告》(國家稅務總局公告2019年第2號)已經做出了明確規定,

只要企業在預繳時符合小型微利企業條件,預繳時均可以預先享受優惠政策。但是,由于小型微利企業判斷條件,如資產總額、從業人員、應納稅所得額等是年度性指標,

需要按照企業全年情況進行判斷。因此,企業在匯算清繳時需要準確計算相關指標并進行判斷,符合條件的企業可以繼續享受稅收優惠政策,不符合條件的企業,

停止享受優惠,正常進行匯算清繳即可,在匯算申報期內不征收滯納金。

07、企業預繳時不符合小型微利企業條件,匯算時符合小微條件是否可以0補享?

如果企業在匯算清繳時計算相關指標后判斷符合條件的,可以在匯算時直接享受,預繳時多繳稅金,可以在下一年度預繳時抵減,也可以申請退稅。

08、年度中間符合小型微利企業條件的,之前多預繳的稅款如何處理?

根據《國家稅務總局關于實施小型微利企業普惠性所得稅減免政策有關問題的公告》(國家稅務總局公告2019年第2號)規定,原不符合小型微利企業條件的企業,

在年度中間預繳企業所得稅時,按本公告第三條規定判斷符合小型微利企業條件的,應按照截至本期申報所屬期末累計情況計算享受小型微利企業所得稅減免政策。

當年度此前期間因不符合小型微利企業條件而多預繳的企業所得稅稅款,可在以后季度應預繳的企業所得稅稅款中抵減。

因此,之前季度多預繳的稅款應在以后季度應預繳的企業所得稅稅款中抵減,不足抵減的在匯算清繳時按有關規定辦理退稅,或者抵繳其下一年度應繳企業所得稅稅款。

09、核定征收企業可以享受小型微利企業所得稅優惠政策嗎?

無論企業所得稅實行查賬征收方式還是核定征收方式的企業,只要符合條件,均可以享受小型微利企業普惠性所得稅減免政策。

包括核定應稅所得率征收和核定應納所得稅額。

10、非居民企業可以享受小型微利企業所得稅優惠政策嗎?

根據《國家稅務總局關于非居民企業不享受小型微利企業所得稅優惠政策問題的通知》(國稅函〔2008〕650號)規定,

僅就來源于我國所得負有我國納稅義務的非居民企業,不適用小型微利企業所得稅優惠政策。

11、小微企業優惠政策可以與高新政策疊加享受么?

企業同時符合小微企業條件,同時又符合高新技術企業政策條件,可以從優選擇適用優惠稅率,但不得疊加享受。

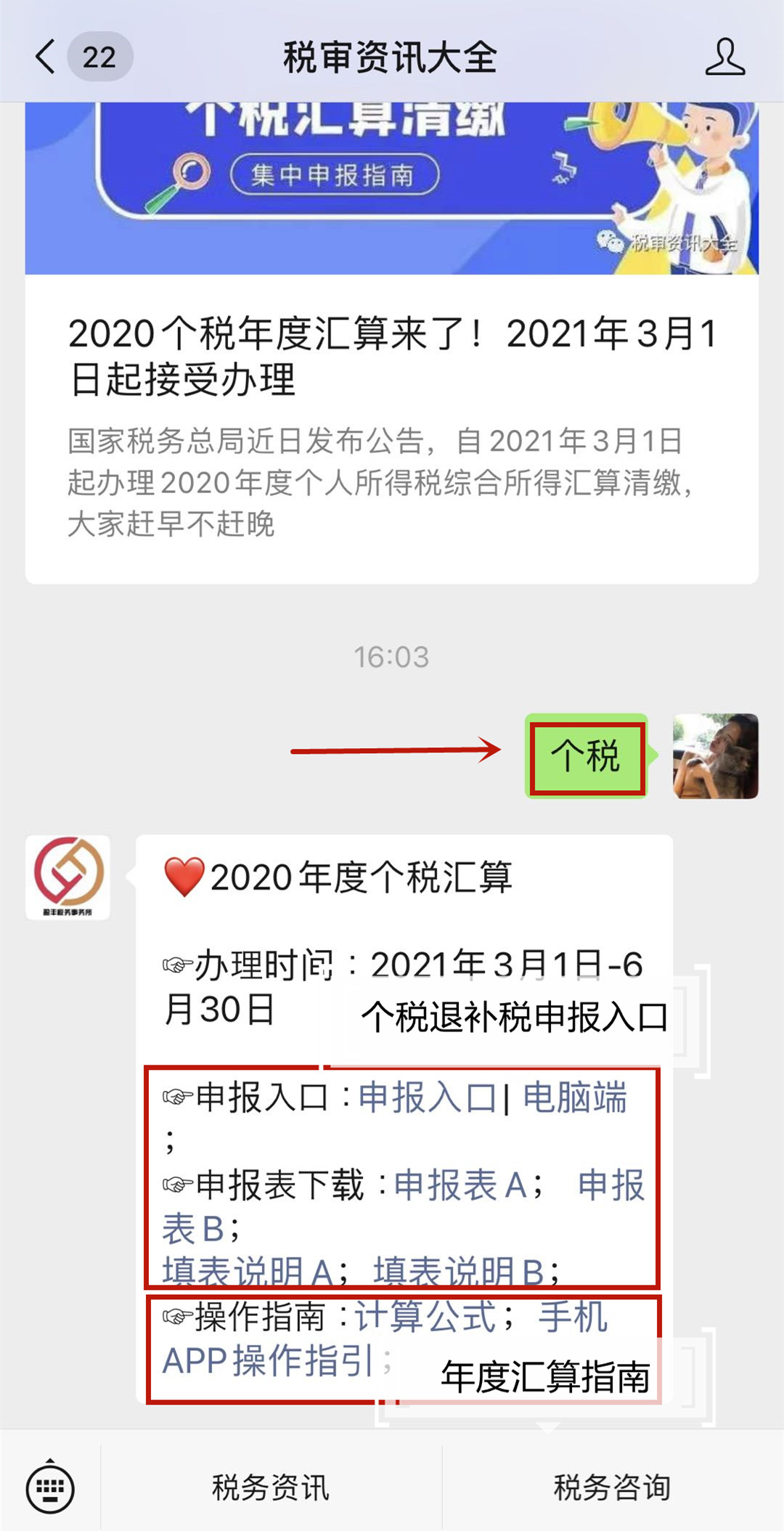

溫馨提示:關注稅審資訊大全(ID:gh_7c7b5ed94c3f)微信公眾號,回復【個稅】 ,可獲2020年度個稅匯算申報入口(手機+網頁)、辦理方式、計算方式、操作流程、廣州辦稅預約+查詢入口、個稅計算器,個稅app下載入口、查看新個稅法、個稅專項扣除政策、廣東各地稅務局地址電話等最新消息。